定投是什么意思,什么是定投,定投和基金有什么区别

所谓定投,并不是“一直买”定投是什么意思。首先,你要对指数运行区间划定一个安全边际范围。无论你测算的对还是错,这都不重要,但这个范围,你一定要有。为什么呢?比如说,你认为指数在3000点以下都是可以接受的安全边际区。那么,只要指数运行在这个范围内,你每个月都定投一笔,直到有一天指数超出这个范围。如果指数一直不超出这个范围,你就会一直买下去。由于你的预期为正,也就是指数早晚有一天一定会超出3000点。那么,指数在安全边际区停留的时间越长,你在安全区存的筹码就越多。你未来收益的规模就越大。假如你认为指数在5000点以下都是可以接受的安全边际区,也是一样的,并不影响结论。区别只是,指数在5000点以下停留的时间段肯定比3000点以下要更长,你定投的资金规模肯定更大,距离你收获的时间节点肯定更远。如果你想把这个时间缩短,会发现就变成了“在某一个价位的一把梭”,这就是时间为零的特定情况。马上你就能知道自己的对错。如果把时间放大,把买入价位变成区间,这就是“定投”。说白了,并不是技巧有多高深,而是一种分摊风险的方式。—————————————这种定投方式用来投资个股行不行?在我A的前二十年,很多投资者都是这样玩的。可是,现在的股票风险就很大了。因为上市公司真的会退市了也就是,你划定的安全边际会变成一个笑话,它永远都不可能涨过你的预期值,这个游戏就变成了预期为负。长期玩,你会输,而且是输精光的那种。所以,开篇就讲了,如果你不指望做股神,那么核心指数最适合“价值投资” 。如果想多翻几倍,你把杠杆上高一点就行了,根本不需要指数波动比个股大,甚至毫无关系所以,我们可以从两个角度来理解这个投资游戏如果你能保持多年持续的充沛现金流,如果你起步有足够大的本金规模,那么只要选择了预期为正的正确方式,你一定会赢,而且赢很多这不是一道智力题。诶,跳出逻辑,回头一看嗯,“活得久才会越来越有钱” 这是真理

“基金定投”这个词,相信大家一定不陌生,

记得我大学毕业,从事的第一份工作就是去了银行,

记得我大学毕业,从事的第一份工作就是去了银行,

在银行里,个人银行部的客户经理跟客户推荐公募基金,

在银行里,个人银行部的客户经理跟客户推荐公募基金,

说得最多的就是定投,

说得最多的就是定投,

当时定投很流行,营销措辞就是:

当时定投很流行,营销措辞就是:

“定投可以穿越牛熊”

“定投可以穿越牛熊”

“定投是懒人理财神器,只要你设置固定的时间和固定的金额,银行便会自动帮你扣款申购”;

“定投能够平摊成本,降低风险”等等。

这些宣传语有没有感觉很熟悉,也很有道理呀,

至少我当时信了,而且我也坚持这样做了。

可是,有趣的是,我坚持定投了3年,始终都处于亏损的状态,

一气之下,我就把定投的所有份额一次性的赎回了,

这是我第一次当“韭菜”的经历。

“定投”似乎被一些销售机构当成销售公募基金的手段,

而非投资公募基金的一种策略和方法。

记得,有一次我突发奇想,“基金定投”到底能不能赚钱?

当时的定投亏损,到底是什么原因导致的,

是因为当时市场的不给力?

还是因为我定投的时间不够所致?

后来,我做了个测算,结果很有趣。

在这里跟大家分享一下。

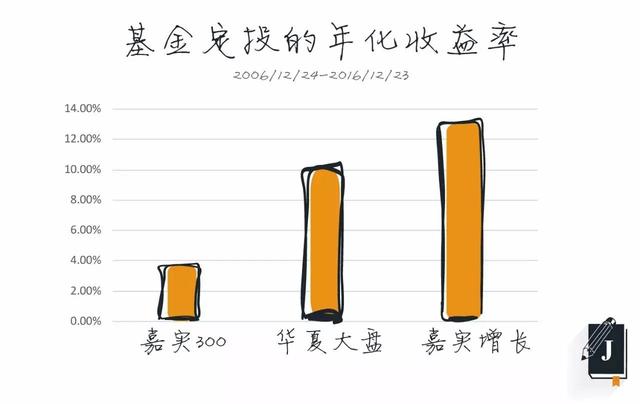

首先,我想测算一下,如果一只基金定投10年,是不是真的能赚钱?

定投10年

选择标的:嘉实沪深300ETF联接、华夏大盘和嘉实增长

定投金额:1000元

定投日期:每月10日,非交易日顺延,不考虑申购和赎回费,

定投周期:2006年12月24日到2016年12月23日。

注:

2006年12月25日沪深300指数是 1939.10

2016年12月23日沪深300指数是3307.60

测算结果如下:图1(单位:元)

2006年12月24日到2016年12月23日

从收益率来看,我挑选出来的这两只主动管理型的基金要优于指数型基金,

但是,真正能跑赢指数的偏股型基金,可能只有一半左右,

从绝对值来看,最终的收益还是可以接受的,

只要忽略这十年期间上上下下的波动。

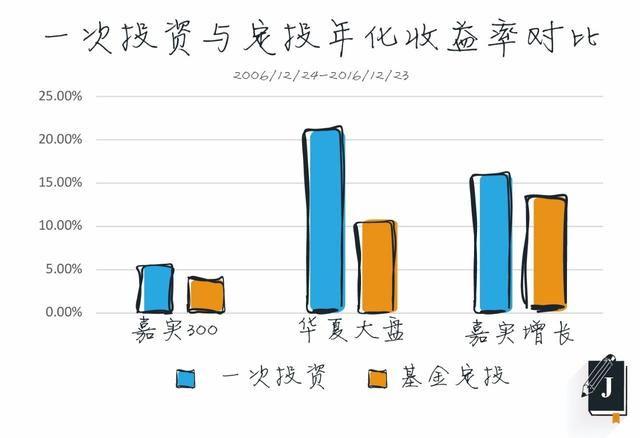

接着,我想看看,基金定投是不是真的能摊薄成本,降低风险,提高收益?

我想比较一下,花同样的钱,一个是在期初一次性申购,

另一个是用定投的方式,到底哪一种更赚钱?

一次性申购VS定期定额

选择标的:嘉实沪深300ETF联接、华夏大盘和嘉实增长

一次性申购:

申购金额:120000元

投资周期:2006年12月24日到2016年12月23日。

定投:

定投金额:1000元

定投日期:每月10日,非交易日顺延,不考虑申购和赎回费,

定投周期:2006年12月24日到2016年12月23日。

注:

2006年12月25日沪深300指数是 1939.10

2016年12月23日沪深300指数是3307.60

测算结果如下:图2(单位:元)

2006年12月24日到2016年12月23日

这个测算结果,乍一看,

发现,定投居然没有初期一次性投资来得收益高,

但我觉得,还是不能直接下结论,

换个时间区间看看,如果我在点位比较高的时间开始定投,看看结果会是怎样的?

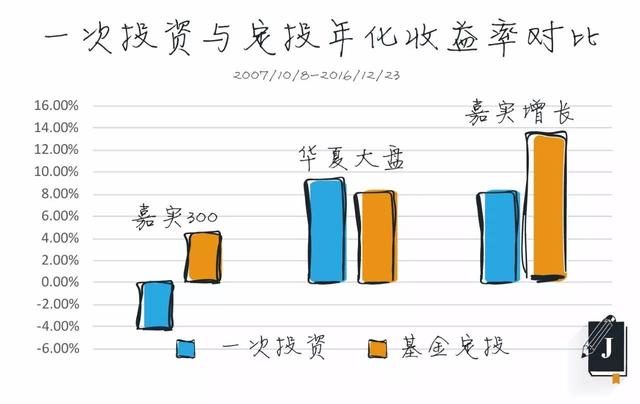

一次性申购VS定期定额

选择标的:嘉实沪深300ETF联接、华夏大盘和嘉实增长

一次性申购:

申购金额:111000元

投资周期:2007年10月8日到2016年12月23日。

定投:

定投金额:1000元

定投日期:每月10日,非交易日顺延,不考虑申购和赎回费,

定投周期:2007年10月8日到2016年12月23日。

注:

2006年12月25日沪深300指数是 1939.10

2007年10月8日沪深300指数是5653.17

2016年12月23日沪深300指数是3307.60

测算结果如下:图3(单位:元)

2007年10月8日到2016年12月23日

这样看来,似乎定投的效果还是有的。

根据上面的测算,我们可以总结出一些规律:

第一、定投的时候,选择标的很重要

首先,在选择定投标的时,建议选择投资能力强的主动管理型的基金,

在这次的测算中,我故意挑选了过去十年运作相对比较好的两个标的,

但是此处有说明:这两个标的并非我的推荐标的,

只是觉得比较有代表性,比如华夏大盘是曾经的“公募一哥“王亚伟掌管的,

但是,由于这两个标的目前基金经理都进行了几次更换,

所以,过往的业绩不代表未来的走势。

另外,同样是两只主动管理型的股票型基金,但是时间拉长后,

两者的收益率还是有一些差距的,

别看两个基金的年化回报只相差3.16%,但是10年的总收益率却要相差39.14%。

因此,定投标的要选好。

第二、一次性买入需要择时,定投则不太需要择时

从表2和表3可以看出,

在不同的时间点一次性买入,最后的收益率还是差得比较多的,

一个是在沪深300指数在1939.10的时候买入,

一个是在沪深300指数5653.17高位的时候买入,

最后的年化收益率差了12.48%,10年的话就相差460%多,

这个差距还是相当惊人的。

但是,我们比较一下这两个时点,如果以定投的方式参与,

年化收益率就没有什么差距了,

尤其我们看到,嘉实增长的年化收益率基本保持平稳的状态。

第三、定投时,设置赎回和止盈的机制很重要

为什么这么多年,我们根据定期定额的方式进行定投,

结果很少有客户是真正赚钱的,

一个是标的的选择问题,另一个最主要的问题,

我觉得是,没有机构告诉我们需要引入一个怎样的定投机制,

也就是我们常说的方法论,

如果我们将止盈或者赎回等机制引入我们的定投中,

这样便能优化我们的定投策略,

目前,在市场上我已经看到有一些机构设计了定投的优化程序,

方便投资人的操作。

下一次,我将会收集市场上目前已经有的一些优化程序,

并分析其背后的投资逻辑,来比较一下,

哪一个定投策略会更适合你的投资习惯。

“定投是懒人理财神器,只要你设置固定的时间和固定的金额,银行便会自动帮你扣款申购”;

“定投能够平摊成本,降低风险”等等。

这些宣传语有没有感觉很熟悉,也很有道理呀,

至少我当时信了,而且我也坚持这样做了。

可是,有趣的是,我坚持定投了3年,始终都处于亏损的状态,

一气之下,我就把定投的所有份额一次性的赎回了,

这是我第一次当“韭菜”的经历。

“定投”似乎被一些销售机构当成销售公募基金的手段,

而非投资公募基金的一种策略和方法。

记得,有一次我突发奇想,“基金定投”到底能不能赚钱?

当时的定投亏损,到底是什么原因导致的,

是因为当时市场的不给力?

还是因为我定投的时间不够所致?

后来,我做了个测算,结果很有趣。

在这里跟大家分享一下。

首先,我想测算一下,如果一只基金定投10年,是不是真的能赚钱?

定投10年

选择标的:嘉实沪深300ETF联接、华夏大盘和嘉实增长

定投金额:1000元

定投日期:每月10日,非交易日顺延,不考虑申购和赎回费,

定投周期:2006年12月24日到2016年12月23日。

注:

2006年12月25日沪深300指数是 1939.10

2016年12月23日沪深300指数是3307.60

测算结果如下:图1(单位:元)

2006年12月24日到2016年12月23日

从收益率来看,我挑选出来的这两只主动管理型的基金要优于指数型基金,

但是,真正能跑赢指数的偏股型基金,可能只有一半左右,

从绝对值来看,最终的收益还是可以接受的,

只要忽略这十年期间上上下下的波动。

接着,我想看看,基金定投是不是真的能摊薄成本,降低风险,提高收益?

我想比较一下,花同样的钱,一个是在期初一次性申购,

另一个是用定投的方式,到底哪一种更赚钱?

一次性申购VS定期定额

选择标的:嘉实沪深300ETF联接、华夏大盘和嘉实增长

一次性申购:

申购金额:120000元

投资周期:2006年12月24日到2016年12月23日。

定投:

定投金额:1000元

定投日期:每月10日,非交易日顺延,不考虑申购和赎回费,

定投周期:2006年12月24日到2016年12月23日。

注:

2006年12月25日沪深300指数是 1939.10

2016年12月23日沪深300指数是3307.60

测算结果如下:图2(单位:元)

2006年12月24日到2016年12月23日

这个测算结果,乍一看,

发现,定投居然没有初期一次性投资来得收益高,

但我觉得,还是不能直接下结论,

换个时间区间看看,如果我在点位比较高的时间开始定投,看看结果会是怎样的?

一次性申购VS定期定额

选择标的:嘉实沪深300ETF联接、华夏大盘和嘉实增长

一次性申购:

申购金额:111000元

投资周期:2007年10月8日到2016年12月23日。

定投:

定投金额:1000元

定投日期:每月10日,非交易日顺延,不考虑申购和赎回费,

定投周期:2007年10月8日到2016年12月23日。

注:

2006年12月25日沪深300指数是 1939.10

2007年10月8日沪深300指数是5653.17

2016年12月23日沪深300指数是3307.60

测算结果如下:图3(单位:元)

2007年10月8日到2016年12月23日

这样看来,似乎定投的效果还是有的。

根据上面的测算,我们可以总结出一些规律:

第一、定投的时候,选择标的很重要

首先,在选择定投标的时,建议选择投资能力强的主动管理型的基金,

在这次的测算中,我故意挑选了过去十年运作相对比较好的两个标的,

但是此处有说明:这两个标的并非我的推荐标的,

只是觉得比较有代表性,比如华夏大盘是曾经的“公募一哥“王亚伟掌管的,

但是,由于这两个标的目前基金经理都进行了几次更换,

所以,过往的业绩不代表未来的走势。

另外,同样是两只主动管理型的股票型基金,但是时间拉长后,

两者的收益率还是有一些差距的,

别看两个基金的年化回报只相差3.16%,但是10年的总收益率却要相差39.14%。

因此,定投标的要选好。

第二、一次性买入需要择时,定投则不太需要择时

从表2和表3可以看出,

在不同的时间点一次性买入,最后的收益率还是差得比较多的,

一个是在沪深300指数在1939.10的时候买入,

一个是在沪深300指数5653.17高位的时候买入,

最后的年化收益率差了12.48%,10年的话就相差460%多,

这个差距还是相当惊人的。

但是,我们比较一下这两个时点,如果以定投的方式参与,

年化收益率就没有什么差距了,

尤其我们看到,嘉实增长的年化收益率基本保持平稳的状态。

第三、定投时,设置赎回和止盈的机制很重要

为什么这么多年,我们根据定期定额的方式进行定投,

结果很少有客户是真正赚钱的,

一个是标的的选择问题,另一个最主要的问题,

我觉得是,没有机构告诉我们需要引入一个怎样的定投机制,

也就是我们常说的方法论,

如果我们将止盈或者赎回等机制引入我们的定投中,

这样便能优化我们的定投策略,

目前,在市场上我已经看到有一些机构设计了定投的优化程序,

方便投资人的操作。

下一次,我将会收集市场上目前已经有的一些优化程序,

并分析其背后的投资逻辑,来比较一下,

哪一个定投策略会更适合你的投资习惯。