头肩顶形态的k线图,散户如何利用周K线选股?

感谢邀请头肩顶形态的k线图:

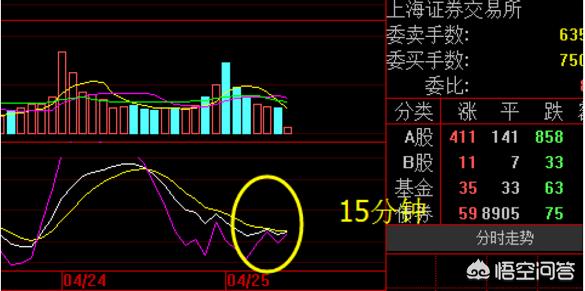

先说一下今天的盘面今天是周三,技术上来看,主板早上很弱,创业板也不强,个股大多绿盘。15分钟主板低位,午后是小反抽,估计也就在红盘附近遇阻。受美股影响,今日行情不会强,小阴小阳鸡肋吧

先说一下今天的盘面今天是周三,技术上来看,主板早上很弱,创业板也不强,个股大多绿盘。15分钟主板低位,午后是小反抽,估计也就在红盘附近遇阻。受美股影响,今日行情不会强,小阴小阳鸡肋吧

回到主题月线看势, 周线选股,日线分时选买点

回到主题月线看势, 周线选股,日线分时选买点

周K线反映的是中级行情,周期会比较长,准确性高于日线,结合盘面变化周线选股,日线买股

我给大家分享的是利用周K线来找底部位置,是不是一个很好的买入点,需要跟日线、月线结合使用

1、必须发生在下跌的趋势中,有相当的跌势才真正算是打底的理想区域,跌幅不深只是下跌阶段中不能成立

2、筑底的K线一定要有下影线,为反弹的支撑

3、 跌势中必须出现明显量缩,筑底完成必须配合成交量放大才会推升。

4、筑底的K线可以日K线、周K线、月K线为准,筑底区越长,其涨势也越大。

5、如能选择月K线、周K线、日K线、60分钟K线的底部“共振”区间,则该底部的可靠性极高。

6、周K线上5周、10周、20周均价线“托”和5周、10周、20周均量线托更有底部确认作用。

7、周K线两阳夹一阴“多方炮”更有向上攻击能力

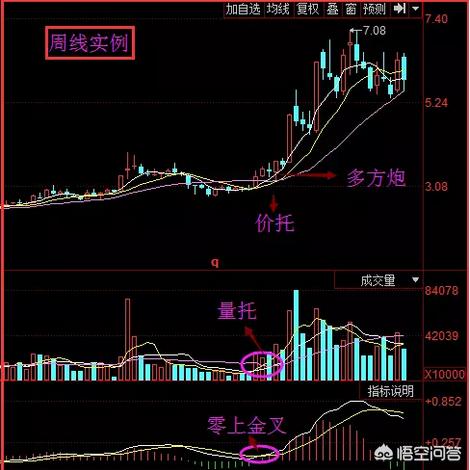

我们可以看下图

下跌时缩量明显,再放量形成周价托、量托,底部特征明显

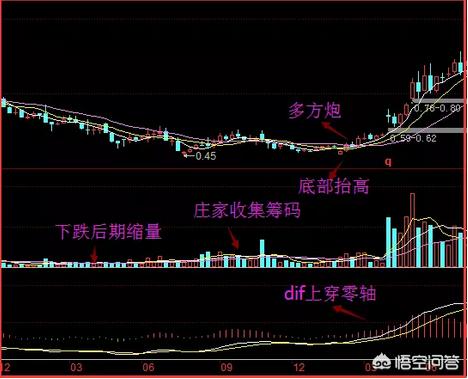

周K线长期下跌后,成交量萎缩,庄家底部抬高,DIF上穿零轴,并形成多方炮形态

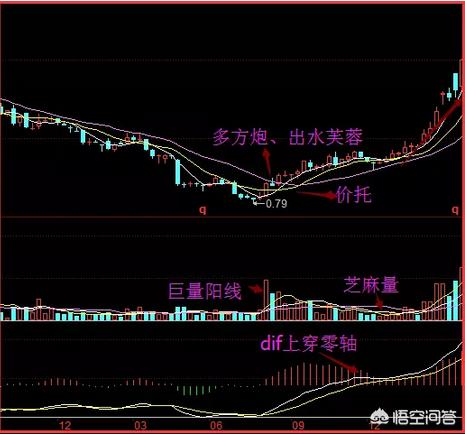

一根放量周阳线,两阳夹一阴的出水芙蓉多方炮组合形态,结束了空头行情

最后给大家分享一个周K线MACD零轴以上二次金叉的选股公式

DIF:=EMA(CLOSE,12)-EMA(CLOSE,26);DEA:=EMA(DIF,9);MACD:=(DIF-DEA)*2;JC:=CROSS(DIF,0);T:=BARSLAST(JC);JCM:=CROSS(DIF,DEA) AND DIF>0 AND DEA>0;XG:COUNT(JCM,T)=2 AND JCM;

总结:周k线的准确度要高于日k线,买入一般先考虑周k线的状态,再结合日K线以及多方面的因素分析确认,技术是基础,找到个股、指数的细枝末节买卖点自然就出来了,近期学习的机会有很多,细节思路也有很多,感觉自己赚不到钱的朋友、没思路的朋友可与我私信发送【学习】获取指标、公式、热点、龙头。

在市场上有这样一句话,会买的是徒弟,会卖的才是师傅。足以见得,在已经出现了较大幅度的浮盈后,如何止盈以获得盈利最大化,才是交易的重中之重。

周K线反映的是中级行情,周期会比较长,准确性高于日线,结合盘面变化周线选股,日线买股

我给大家分享的是利用周K线来找底部位置,是不是一个很好的买入点,需要跟日线、月线结合使用

1、必须发生在下跌的趋势中,有相当的跌势才真正算是打底的理想区域,跌幅不深只是下跌阶段中不能成立

2、筑底的K线一定要有下影线,为反弹的支撑

3、 跌势中必须出现明显量缩,筑底完成必须配合成交量放大才会推升。

4、筑底的K线可以日K线、周K线、月K线为准,筑底区越长,其涨势也越大。

5、如能选择月K线、周K线、日K线、60分钟K线的底部“共振”区间,则该底部的可靠性极高。

6、周K线上5周、10周、20周均价线“托”和5周、10周、20周均量线托更有底部确认作用。

7、周K线两阳夹一阴“多方炮”更有向上攻击能力

我们可以看下图

下跌时缩量明显,再放量形成周价托、量托,底部特征明显

周K线长期下跌后,成交量萎缩,庄家底部抬高,DIF上穿零轴,并形成多方炮形态

一根放量周阳线,两阳夹一阴的出水芙蓉多方炮组合形态,结束了空头行情

最后给大家分享一个周K线MACD零轴以上二次金叉的选股公式

DIF:=EMA(CLOSE,12)-EMA(CLOSE,26);DEA:=EMA(DIF,9);MACD:=(DIF-DEA)*2;JC:=CROSS(DIF,0);T:=BARSLAST(JC);JCM:=CROSS(DIF,DEA) AND DIF>0 AND DEA>0;XG:COUNT(JCM,T)=2 AND JCM;

总结:周k线的准确度要高于日k线,买入一般先考虑周k线的状态,再结合日K线以及多方面的因素分析确认,技术是基础,找到个股、指数的细枝末节买卖点自然就出来了,近期学习的机会有很多,细节思路也有很多,感觉自己赚不到钱的朋友、没思路的朋友可与我私信发送【学习】获取指标、公式、热点、龙头。

在市场上有这样一句话,会买的是徒弟,会卖的才是师傅。足以见得,在已经出现了较大幅度的浮盈后,如何止盈以获得盈利最大化,才是交易的重中之重。

一些以K线技术形态判断顶部的方式,比如双顶、多重顶、头肩顶、V反、和趋势反转形态,为了验证一个顶部形态突破颈线的有效性,我们甚至要付出阶段上涨盈利的50%,或者更多,这种交易得不偿失。所以,一些高明的交易者另辟蹊径,尝试利用更为有效的技术,像成交量和股价的背离,换手率的历史峰值,MCAD等技术指标的背离,并且把这些技术指标结合至趋势上,来确定顶部,显然,这些方式是很有成效的。

一些以K线技术形态判断顶部的方式,比如双顶、多重顶、头肩顶、V反、和趋势反转形态,为了验证一个顶部形态突破颈线的有效性,我们甚至要付出阶段上涨盈利的50%,或者更多,这种交易得不偿失。所以,一些高明的交易者另辟蹊径,尝试利用更为有效的技术,像成交量和股价的背离,换手率的历史峰值,MCAD等技术指标的背离,并且把这些技术指标结合至趋势上,来确定顶部,显然,这些方式是很有成效的。

如何确定一只股票的顶部?在趋势中,总有一个顶部的存在,这是客观事实。当一个上涨趋势开始启动,趋势得以构建拓展,就像一个生长的生命一样,诞生,成长,死亡,趋势到了衰竭的时期,也预示着顶部的来临。

一,上升趋势结构完整,和换手率的峰值一起判断顶部。

一般情况下,趋势在完成三个同级别交易区间,或者四个不同级别的交易区间以后,趋势继续上涨的概率趋向于15%,进入较大调整的概率为5%,而发生反转的概率接近80%,按照交易大概率事件论,我们就要开始交易趋势的反转了,从这个时间点开始,股价将会向下,折返的位置,我们就认为它是股价的顶点。

我们在考察趋势的完整性时,一定要看到阶段上涨的过程,或者最后一个主升浪的完整性。趋势最后的一个主升浪,同样会存在主升和调整,它同样遵从趋势结构完整的概率分布。当短期趋势中的浪型,达到了同级别五浪,或者不同级别七浪以后,顶点就会出现了。在此基础之上,我们再结合换手率的历史峰值,却确认顶点。如图所示:

图中所示,首先股价趋势完成了两个同级别交易区间,股价进入最后一个上涨的阶段,预示顶部的到了。在股价拉升的过程里,换手率均值为2%,保持极低水平,到了封停加速上涨,更是触及历史最低,但是在股价触及顶点位置,换手率放大至8.49%,无以复加的换手率,也决定了顶部形成。

股价的上涨就是为沽空,当接近历史最高峰值的换手率出现后,说明市场人气已经由盛转衰,股价想要继续上涨,就想要更大换手率的支撑,来应对股价上涨数量较大获利回吐的压力。因此换手率到达了历史峰值,往往预示着顶部的形成,股价趋势将会转换,或者进入较大周期的震荡的过程了。

二,上涨趋势濒临结束,成交量和股价发生了严重背离,顶部确认。

成交量和换手率的效应,如出一辙。当股价不断创出阶段性高点后,成交量放大,就是股价和成交量保持了高度协调,这样的趋势后再接再厉,继续保持上升的节奏,但是,当股价和成交量发生了背离的现象,成交量无法进行推高股价了,股价的顶部就会出现。

成交量的背离往往发生于最后一个主升浪的高点,但也有个例,趋势里仅仅发生了两个主升浪,就是出现了一个三浪的结构的趋势。这种现象,多出现在下降趋势中,一般都当做一个调整的过程来处理。

通常情况下,股票趋势保持了完整的结构,然后,辅以成交量的背离,确定的顶部准确度较高。如图所示:

上图所示中,股价在浪三对的阶段高点时,成交量和股价是高度一致的,但是到了浪五的阶段,成交量温和放大,但是始终也没有突破前期成交量的高点。在股价短期趋势上,1H线级别上,股价发生了一个小的反转形态。显然,小趋势的方向已经和大趋势的方向形成了矛盾,我们就要以小趋势为交易的依据,去追逐趋势。

当趋势结构完整以后,并且出现了小级别趋势反转,就可以认为成交量背离形成,同时也确定了股价的顶部。

三,股价趋势最后一个主升浪结构趋于完整后,借助短期通道线和MCAD背离确认顶部。

一定要知道,技术指标具有延迟,这对盈利会造成一定幅度的损失,所以在使用技术指标时,一定要结合一些更能够控制盈利回撤的手段,比如通道线。这里指的通道线,是趋势上涨的最后一个阶段里,给予该上涨的通道线,而不是这个趋势的大通道线。这些通道线一般建立于更小级别周期的K线,一般情况下,我们会使用1H级别,当然,我们首先要去确定趋势结束的阶段。入图所示:

上图所示,我们利用趋势结构,确定出了顶部可能形成的位置,我是大概的位置。同时,我们借助MCAD背离,但是背离确认,股价回撤了将近18%,这是对于盈利的一个较大的回撤。如果我们没有更好的选择,只能任由盈利回撤了。

所以,我们在确定了趋势的顶部的可能阶段以后,就要及时切换交易的级别周期了。在更小周期级别的K线上,我们可以利用趋势线、通道线,小趋势反转来确定最后的顶部,终结我们的交易。这样做的目的就是避免技术指标延迟的效应,防止盈利较大幅度回撤,把能够赚到的钱最大化地赚到手。

综上所述:在确定顶部时,利用趋势的结构完整性,再辅以成交量的变化,换手率历史峰值,和技术指标去确认,就会找到一个真正的顶部。同时,一定要遵从主动止盈的原则,而不是利用一些较大形态,造成盈利大幅回撤的比较被动的方式。在确定了顶部出现的阶段和大致的位置后,需要把交易的周期级别切合至更小的级别上,以便在顶部出清,获得盈利最大化。交易的方式决定了交易的结果,一个好的交易方式才能有一好的结果。

以上所述,纯属个人观点,欢迎在评论里发表不同见解,我们一起探讨~

如何确定一只股票的顶部?在趋势中,总有一个顶部的存在,这是客观事实。当一个上涨趋势开始启动,趋势得以构建拓展,就像一个生长的生命一样,诞生,成长,死亡,趋势到了衰竭的时期,也预示着顶部的来临。

一,上升趋势结构完整,和换手率的峰值一起判断顶部。

一般情况下,趋势在完成三个同级别交易区间,或者四个不同级别的交易区间以后,趋势继续上涨的概率趋向于15%,进入较大调整的概率为5%,而发生反转的概率接近80%,按照交易大概率事件论,我们就要开始交易趋势的反转了,从这个时间点开始,股价将会向下,折返的位置,我们就认为它是股价的顶点。

我们在考察趋势的完整性时,一定要看到阶段上涨的过程,或者最后一个主升浪的完整性。趋势最后的一个主升浪,同样会存在主升和调整,它同样遵从趋势结构完整的概率分布。当短期趋势中的浪型,达到了同级别五浪,或者不同级别七浪以后,顶点就会出现了。在此基础之上,我们再结合换手率的历史峰值,却确认顶点。如图所示:

图中所示,首先股价趋势完成了两个同级别交易区间,股价进入最后一个上涨的阶段,预示顶部的到了。在股价拉升的过程里,换手率均值为2%,保持极低水平,到了封停加速上涨,更是触及历史最低,但是在股价触及顶点位置,换手率放大至8.49%,无以复加的换手率,也决定了顶部形成。

股价的上涨就是为沽空,当接近历史最高峰值的换手率出现后,说明市场人气已经由盛转衰,股价想要继续上涨,就想要更大换手率的支撑,来应对股价上涨数量较大获利回吐的压力。因此换手率到达了历史峰值,往往预示着顶部的形成,股价趋势将会转换,或者进入较大周期的震荡的过程了。

二,上涨趋势濒临结束,成交量和股价发生了严重背离,顶部确认。

成交量和换手率的效应,如出一辙。当股价不断创出阶段性高点后,成交量放大,就是股价和成交量保持了高度协调,这样的趋势后再接再厉,继续保持上升的节奏,但是,当股价和成交量发生了背离的现象,成交量无法进行推高股价了,股价的顶部就会出现。

成交量的背离往往发生于最后一个主升浪的高点,但也有个例,趋势里仅仅发生了两个主升浪,就是出现了一个三浪的结构的趋势。这种现象,多出现在下降趋势中,一般都当做一个调整的过程来处理。

通常情况下,股票趋势保持了完整的结构,然后,辅以成交量的背离,确定的顶部准确度较高。如图所示:

上图所示中,股价在浪三对的阶段高点时,成交量和股价是高度一致的,但是到了浪五的阶段,成交量温和放大,但是始终也没有突破前期成交量的高点。在股价短期趋势上,1H线级别上,股价发生了一个小的反转形态。显然,小趋势的方向已经和大趋势的方向形成了矛盾,我们就要以小趋势为交易的依据,去追逐趋势。

当趋势结构完整以后,并且出现了小级别趋势反转,就可以认为成交量背离形成,同时也确定了股价的顶部。

三,股价趋势最后一个主升浪结构趋于完整后,借助短期通道线和MCAD背离确认顶部。

一定要知道,技术指标具有延迟,这对盈利会造成一定幅度的损失,所以在使用技术指标时,一定要结合一些更能够控制盈利回撤的手段,比如通道线。这里指的通道线,是趋势上涨的最后一个阶段里,给予该上涨的通道线,而不是这个趋势的大通道线。这些通道线一般建立于更小级别周期的K线,一般情况下,我们会使用1H级别,当然,我们首先要去确定趋势结束的阶段。入图所示:

上图所示,我们利用趋势结构,确定出了顶部可能形成的位置,我是大概的位置。同时,我们借助MCAD背离,但是背离确认,股价回撤了将近18%,这是对于盈利的一个较大的回撤。如果我们没有更好的选择,只能任由盈利回撤了。

所以,我们在确定了趋势的顶部的可能阶段以后,就要及时切换交易的级别周期了。在更小周期级别的K线上,我们可以利用趋势线、通道线,小趋势反转来确定最后的顶部,终结我们的交易。这样做的目的就是避免技术指标延迟的效应,防止盈利较大幅度回撤,把能够赚到的钱最大化地赚到手。

综上所述:在确定顶部时,利用趋势的结构完整性,再辅以成交量的变化,换手率历史峰值,和技术指标去确认,就会找到一个真正的顶部。同时,一定要遵从主动止盈的原则,而不是利用一些较大形态,造成盈利大幅回撤的比较被动的方式。在确定了顶部出现的阶段和大致的位置后,需要把交易的周期级别切合至更小的级别上,以便在顶部出清,获得盈利最大化。交易的方式决定了交易的结果,一个好的交易方式才能有一好的结果。

以上所述,纯属个人观点,欢迎在评论里发表不同见解,我们一起探讨~