为缓解流动性危机该如何解决,金融危机下,流通货币并没减少,银行等金融机构为何流动性不足

在金融危机中,不仅个人和市场上的流动性不足,银行等金融机构也会流动性不足。归结起来,银行等金融机构的流动性不足主要由以下3方面原因造成为缓解流动性危机该如何解决:

第一,银行的主要资金来源是存款,尤其是定期存款。在金融危机中,人们收入减少、支出增加、资金不足,更倾向于保留较多的流动性货币或者现金,因而储蓄减少。储蓄是放贷的基础,储蓄减少,放贷也就受到了较大制约。

第二,银行的主要利润点在放贷。在金融危机中,一方面企业的经营效益并不好,多会采用收缩战略,贷款需求有所下降。另一方面,金融危机中企业和个人贷款违约的风险增加,不良贷款率是重要考核指标之一,银行管控也会更加严格。

第三,银行的再贷款基础受限。银行没钱了怎么办?除了居民储蓄外,银行还可以用手中的资产向央行再借贷。在金融危机中,由于银行手中可以用于抵押贷款的资产不仅数量减少,质量也有所下降,因而再贷款的信用额度也就受到了限制。

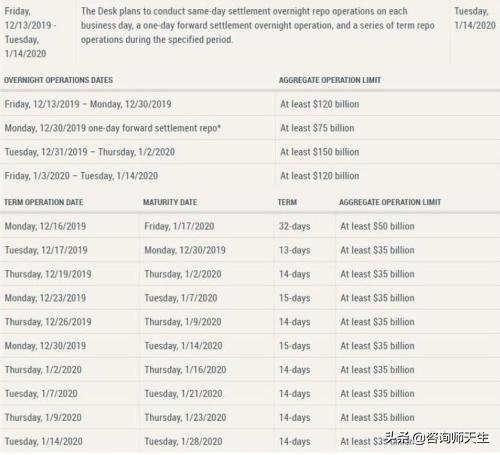

为了应对美元流动性危机,美联储提高了各期限的回购上限,最终在12月31日和1月2日两天回购释放的资金达到了5000亿美元以上。现在看来回购市场已经供过于求,证明流动性危机暂时缓解了,但要说流动性危机已经解决了,还为时过早。

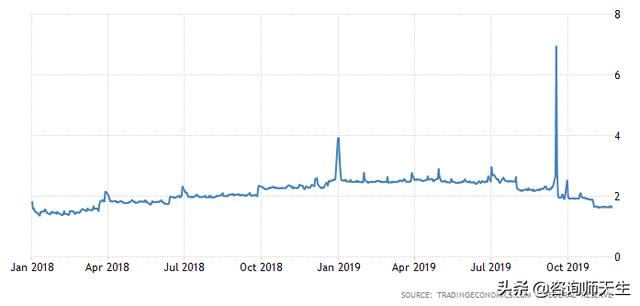

一、如何判断流动性危机已经解决了?9月份开始美国的隔夜回购利率市场出现了异常的波动,隔夜回购利率一度接近了10%。这是什么意思呢?

一、如何判断流动性危机已经解决了?9月份开始美国的隔夜回购利率市场出现了异常的波动,隔夜回购利率一度接近了10%。这是什么意思呢?

比如说你临时没有钱了,向你的朋友去借钱,承诺用手里的资产进行抵押,第2天归还,再给一些利息,这就是隔夜回购。这么看,可以说隔夜回购是一种非常安全的借贷,那么如果我在这样的市场里还借不到钱,这说明什么呢?

比如说你临时没有钱了,向你的朋友去借钱,承诺用手里的资产进行抵押,第2天归还,再给一些利息,这就是隔夜回购。这么看,可以说隔夜回购是一种非常安全的借贷,那么如果我在这样的市场里还借不到钱,这说明什么呢?

说明所有人手里都没有钱了,这就是所谓的钱荒。我为了借到钱,需要付出更多的利息,才可能有人愿意借钱,这就是9月份和10月份发生的事情。如下图,绿色的线就是隔夜利率出现波动的情况。

说明所有人手里都没有钱了,这就是所谓的钱荒。我为了借到钱,需要付出更多的利息,才可能有人愿意借钱,这就是9月份和10月份发生的事情。如下图,绿色的线就是隔夜利率出现波动的情况。

为了解决这样的问题,美联储进行了官方的回购操作,相当于美联储来做这个借钱的人无条件向市场提供美元收购大家手里用来质押的债券。这就是公开市场操作。

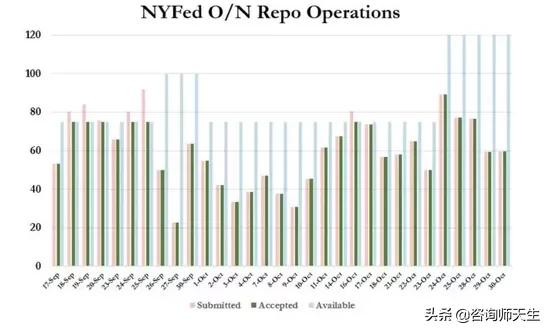

但是回购操作开启以来,流动性短缺,问题并没有得到解决,每一次的回购上限都供不应求,说明想借钱的人很多,市场上的现金还是紧缺。下图是美联储采取回购操作的情况,可以看到在九月下旬和十月中旬回购操作被完全认购。

因此判断流动性短缺问题是否已经解决了,可以从两个明显的信号来判断,第1个就是美元,回购利率市场是否已经回归到平常的水平,第2个就是美联储的回购是否依然供不应求。

二、流动性短缺问题已经暂时缓解。为了应对流动性危机,美联储采取了回购操作,但是仍有分析认为12月份美国市场会面临更为严重的流动性短缺危机,甚至会带来债务违约风险。

因此美联储提高回购上限,十二月三十一12月31日和1月2日这两个关键节点前后累加的美元释放达到了5000亿之多。目前一般分析认为,流动性危机面临的是1000亿美元的缺口,如果按照这样的估计,美元流动性问题就已经得到了缓解。如图所示,年底前回购上限大幅度提高。再说上面提到的两个主要的方面。

首先,最近的隔夜回购市场来看,美联储的回购操作基本都处于供过于求的状况,可以认为机构意境囤积足够多度过危机的现金暂时回购的需求减少了。

其次,目前的隔夜回购利率依然比基准利率要高,大概是3.5%左右波动,这样的利率水平,说明流动性危机没有彻底解决,但是在年底兑付压力之前,市场有理由担忧危机仍未解除,因此一定程度上的利率升高也是合理的。图为目前回购利率波动暂时正常。

所以无论从哪方面的因素看,流动性危机可以被认为已经暂时缓解了,而且从黄金市场的缓慢回弹也可以说明这一点。

三、危机尚未解除,风险仍然存在。刚才提到过,由于市场的担忧,隔夜回购利率依然保持在3.5%,那么美联储这5000亿美元白白投放了吗?

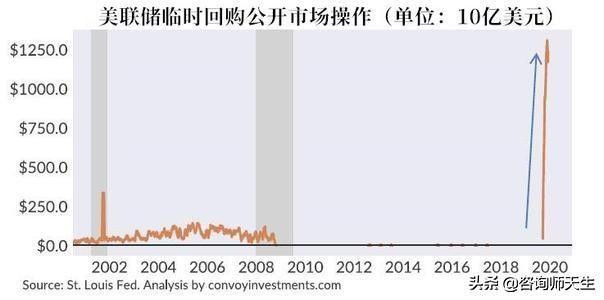

5000亿美元确实缓解了流动性危机,并且在年底前爆发流动性危机的可能性越来越小。但即便如此流动性的问题根源上没有被解决,而且未来仍然有爆发的风险。图为今年美联储被迫重启回购情况,并且回购量惊人。

美元流动性短缺根源在哪里呢?实际上来自于美联储的三轮量化宽松。

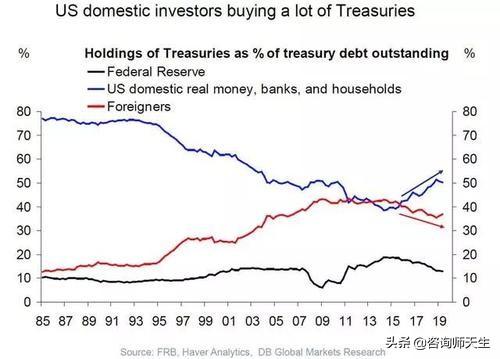

为了应对经济危机,美联储释放了三轮量化宽松,购买了大量的长期国债,美国财政部也因此发行了较多的国债。在之后美联储开始缩表卖出国债,希望能够收回这些流动性,但是为时已晚,市场已经适应了如此多的国债存在的现状,而且美联储的缩表就意味着这些国债必须有人接盘,因此美国的银行和金融机构普遍手中囤积满了美国的国债,因此现金流就受到了压制。

虽然美联储现在重新扩张资产负债表,进行国债的购买,但是这对于缓解整体的问题帮助并不大,因为短期国债的购买对于长期国债市场的影响没有那么明显。图为美联储正在接收市场上大部分的美国国债。

所以流动性危机的根源依然存在,目前的解决办法只是治标不治本,显然无法彻底解除危机。

另一方面短期内美联储释放了5000亿美元,但是这样的释放是有实现的,在42天回购到期之后,这些流动性会回到美联储手中。但是流动性危机爆发的特点是不会在每一天都出现异常波动,而是在特定的几天出现集中的爆发。也就是说我们也许每天看市场都是正常的,但却在某一天可能会出现突然的回购需求增加也许是1000亿美元,也许是一万亿美元,这都无法被估计。

因此流动性问题可能会在长期困扰美联储的政策空间,直到新一轮的量化宽松最终到来。

综上,即便美联储投放了5000亿美元流动性问题的根源没有被解决,但是短期之内流动性危机出现的概率正在逐渐的降低,可以说危机已经暂缓了。未来流动性危机会是一个长期性的问题,暂时还没有被解除,依然会成为美国金融市场的主要威胁。

为了解决这样的问题,美联储进行了官方的回购操作,相当于美联储来做这个借钱的人无条件向市场提供美元收购大家手里用来质押的债券。这就是公开市场操作。

但是回购操作开启以来,流动性短缺,问题并没有得到解决,每一次的回购上限都供不应求,说明想借钱的人很多,市场上的现金还是紧缺。下图是美联储采取回购操作的情况,可以看到在九月下旬和十月中旬回购操作被完全认购。

因此判断流动性短缺问题是否已经解决了,可以从两个明显的信号来判断,第1个就是美元,回购利率市场是否已经回归到平常的水平,第2个就是美联储的回购是否依然供不应求。

二、流动性短缺问题已经暂时缓解。为了应对流动性危机,美联储采取了回购操作,但是仍有分析认为12月份美国市场会面临更为严重的流动性短缺危机,甚至会带来债务违约风险。

因此美联储提高回购上限,十二月三十一12月31日和1月2日这两个关键节点前后累加的美元释放达到了5000亿之多。目前一般分析认为,流动性危机面临的是1000亿美元的缺口,如果按照这样的估计,美元流动性问题就已经得到了缓解。如图所示,年底前回购上限大幅度提高。再说上面提到的两个主要的方面。

首先,最近的隔夜回购市场来看,美联储的回购操作基本都处于供过于求的状况,可以认为机构意境囤积足够多度过危机的现金暂时回购的需求减少了。

其次,目前的隔夜回购利率依然比基准利率要高,大概是3.5%左右波动,这样的利率水平,说明流动性危机没有彻底解决,但是在年底兑付压力之前,市场有理由担忧危机仍未解除,因此一定程度上的利率升高也是合理的。图为目前回购利率波动暂时正常。

所以无论从哪方面的因素看,流动性危机可以被认为已经暂时缓解了,而且从黄金市场的缓慢回弹也可以说明这一点。

三、危机尚未解除,风险仍然存在。刚才提到过,由于市场的担忧,隔夜回购利率依然保持在3.5%,那么美联储这5000亿美元白白投放了吗?

5000亿美元确实缓解了流动性危机,并且在年底前爆发流动性危机的可能性越来越小。但即便如此流动性的问题根源上没有被解决,而且未来仍然有爆发的风险。图为今年美联储被迫重启回购情况,并且回购量惊人。

美元流动性短缺根源在哪里呢?实际上来自于美联储的三轮量化宽松。

为了应对经济危机,美联储释放了三轮量化宽松,购买了大量的长期国债,美国财政部也因此发行了较多的国债。在之后美联储开始缩表卖出国债,希望能够收回这些流动性,但是为时已晚,市场已经适应了如此多的国债存在的现状,而且美联储的缩表就意味着这些国债必须有人接盘,因此美国的银行和金融机构普遍手中囤积满了美国的国债,因此现金流就受到了压制。

虽然美联储现在重新扩张资产负债表,进行国债的购买,但是这对于缓解整体的问题帮助并不大,因为短期国债的购买对于长期国债市场的影响没有那么明显。图为美联储正在接收市场上大部分的美国国债。

所以流动性危机的根源依然存在,目前的解决办法只是治标不治本,显然无法彻底解除危机。

另一方面短期内美联储释放了5000亿美元,但是这样的释放是有实现的,在42天回购到期之后,这些流动性会回到美联储手中。但是流动性危机爆发的特点是不会在每一天都出现异常波动,而是在特定的几天出现集中的爆发。也就是说我们也许每天看市场都是正常的,但却在某一天可能会出现突然的回购需求增加也许是1000亿美元,也许是一万亿美元,这都无法被估计。

因此流动性问题可能会在长期困扰美联储的政策空间,直到新一轮的量化宽松最终到来。

综上,即便美联储投放了5000亿美元流动性问题的根源没有被解决,但是短期之内流动性危机出现的概率正在逐渐的降低,可以说危机已经暂缓了。未来流动性危机会是一个长期性的问题,暂时还没有被解除,依然会成为美国金融市场的主要威胁。