8月份制造业扩张力度有所减弱,传华夏幸福拟债务重组,2000亿有息负债,华夏幸福未来如何?

华夏幸福死定了8月份制造业扩张力度有所减弱,很难有奇迹发生。

主要原因有2个:1.债台高筑,现金短缺,资金链已经断裂;2.经营模式是死结,无法解开了。

1、债台高筑,现金短缺,资金链已经断裂。华夏幸福欠下了天量债务,其中有息负债就高达2000多亿,资产负债率高达83%。

欠债还钱,仅仅2020年第四季度至今,公司需要偿还的本息金额,就高达559亿元。

然而,公司已经没钱了,截至2021年1月31日,公司的货币资金余额为236亿元,可动用资金仅有8亿元,各类受限资金为228亿元,这些受限资金无法用于还债。

公司目前已经资金链断裂,有52.55亿元债务发生逾期,接下来的债务违约还会不断发生。

2、经营模式是死结,无法解开了。2.1、造城违背经济规律。华夏幸福为什么会发生危机?我个人认为,它的经营模式出了问题。

公司的主营是打造产业新城,说白了就是到郊区便宜拿地,几乎从零开始造城,等小城打造好了,再盖房子卖房子。

我个人认为,造城这种地产模式是违背客观经济规律的。历史上大多数城市,都是人们自发聚集形成,城里的各种配套设施,也是逐步完善的,俗话说得好:罗马不是一日建成的。

2.2、造城后遗症明显。造城这种地产发展模式,是想用几年时间打造一个城市,你觉得可能吗?我个人认为,造城这种模式简单粗放,后遗症非常明显,房子缺乏必要的配套,没有增值前景。

随着人们的财商不断提高,你觉得他们会持续买这种房子吗?公司在造城上投入巨额资金,将来这些房子卖给谁呢?造城会不会最终成为空城呢?

2.3、造城失败的例子比比皆是。现实生活中,造城失败的案例比比皆是,比如:海景房,旅游地产,民宿等。

惠州大亚湾就是在造城,目前大亚湾缺乏各种配套,房子供大于求,增值前景堪忧,买房人普遍被套牢。

造城成功的案例,我个人认为,只有深圳一个案例,但深圳不是某个开发商造就的,而是全国人民造就的。

3、结论。由于公司的经营模式违背客观经济规律,且债台高筑,现金短缺,资金链已经断裂,华夏幸福难以起死回生了。

降息是央行应对经济衰退的最直接最有效的手段,然而在通常状况之下,降息往往不能直接解决经济衰退的风险,而只是将衰退向后拖延并减轻衰退对经济的冲击。

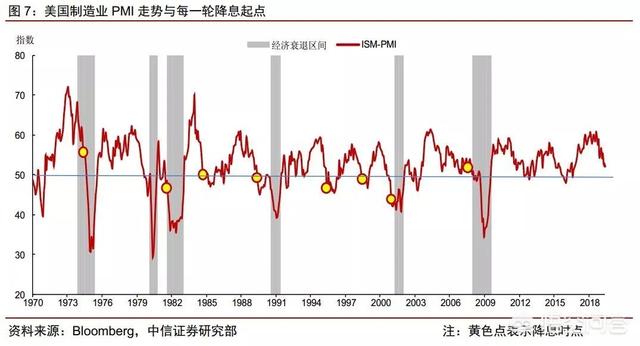

一、降息并不能解决经济衰退风险。第一,降息在经济周期面前相对无力。

一、降息并不能解决经济衰退风险。第一,降息在经济周期面前相对无力。

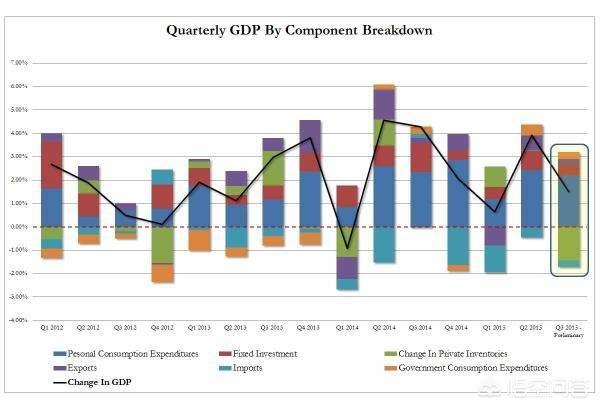

在每一轮经济衰退周期到来时,美联储都会采取降息,对经济的下行趋势予以干预,然而在很多情况下,降息的干预对于经济下行并没有太强的扭转作用。我们可以对比格林斯潘,在1995年和1998年的两次预防式降息,对于经济的干预效果。1995年在经济下行刚露端倪的时候,降息成功扭转了经济下行趋势,并且将经济重新推向了增长;而在1998年,降息非但没有能够对经济的下行趋势进行逆转,反而推高了风险泡沫,使在2000年到来的互联网泡沫破裂中,衰退对于经济的冲击更大了。

在每一轮经济衰退周期到来时,美联储都会采取降息,对经济的下行趋势予以干预,然而在很多情况下,降息的干预对于经济下行并没有太强的扭转作用。我们可以对比格林斯潘,在1995年和1998年的两次预防式降息,对于经济的干预效果。1995年在经济下行刚露端倪的时候,降息成功扭转了经济下行趋势,并且将经济重新推向了增长;而在1998年,降息非但没有能够对经济的下行趋势进行逆转,反而推高了风险泡沫,使在2000年到来的互联网泡沫破裂中,衰退对于经济的冲击更大了。

这是因为经济周期出现波动的根源是劳动力市场的问题,在经济增长周期当中劳动力市场分配的不均导致了经济增长周期向下行周期的转变,而降息虽然能够从通胀和资产价格的升高上对生产端有一定的拉动,然而却不能从根本上改变劳动分配的结构。因此降息在真正的经济周期到来之时,往往只能够延后经济衰退的到来,却不能扭转经济周期。

这是因为经济周期出现波动的根源是劳动力市场的问题,在经济增长周期当中劳动力市场分配的不均导致了经济增长周期向下行周期的转变,而降息虽然能够从通胀和资产价格的升高上对生产端有一定的拉动,然而却不能从根本上改变劳动分配的结构。因此降息在真正的经济周期到来之时,往往只能够延后经济衰退的到来,却不能扭转经济周期。

第二,降息无助于缓解风险。

第二,降息无助于缓解风险。

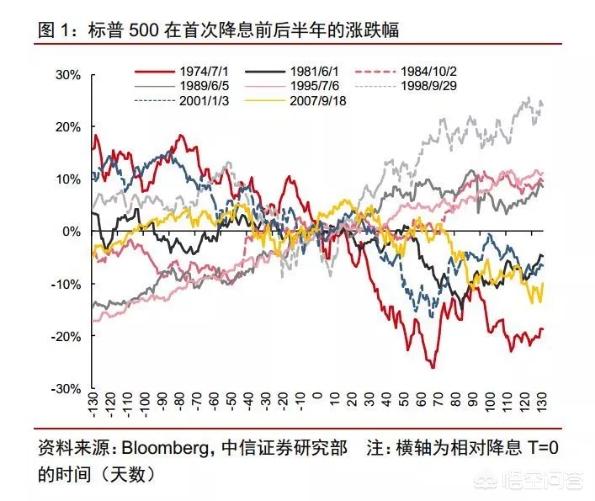

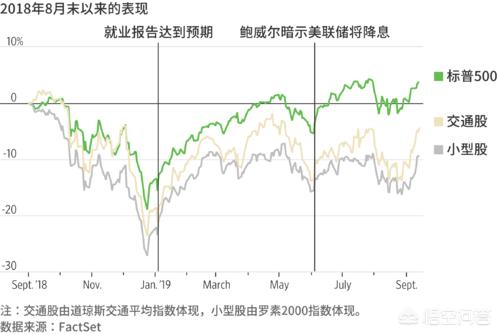

在美联储的降息面前,美股风险似乎被短暂的化解了,因为降息预期能够有效拉起市值,让美股能够维持现有点位,保证投机资金不迅速撤出,引发风险爆发。

在美联储的降息面前,美股风险似乎被短暂的化解了,因为降息预期能够有效拉起市值,让美股能够维持现有点位,保证投机资金不迅速撤出,引发风险爆发。

然而降息并不能解决美股的根本性风险,因为每股现有的结构性,风险来自于美股的增长与经济增速相脱轨,美股并没有从经济增长中获得动力,而是由回购拉动的虚假增长,因此,美股下跌的空间非常大。

那么如果要解决美股的风险,就要让经济较大幅度增长,对美股进行支撑;或者是让美股回调与经济面相互承接。而降息既没办法让经济在短时间内上升有,反而推升美股市值,因此无助于解决美股风险,反而是扩大了风险。

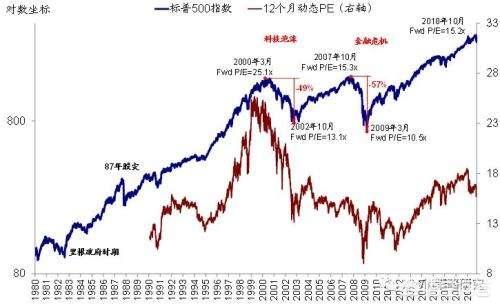

二、降息带来的风险隐患。第一,推升风险泡沫。

最近有一种新的说法叫做格林斯潘氏失败,实际上对于格林斯潘进行的两次预防式降息,有很多种分析。特别是将格林斯潘在1998年进行的降息和2007年次贷危机前的降息对比可以发现,这两次降息都是在衰退真正到来之前进行的预防式降息,在经济下行初露端倪的时候,就已经对经济进行干预了。

然而在这两次经济增长末期的降息中,都是推升了资产价格泡沫,让美股风险加剧、杠杆率上升、债务风险隐患积累导致在真正衰退到来之时冲击更为严重。

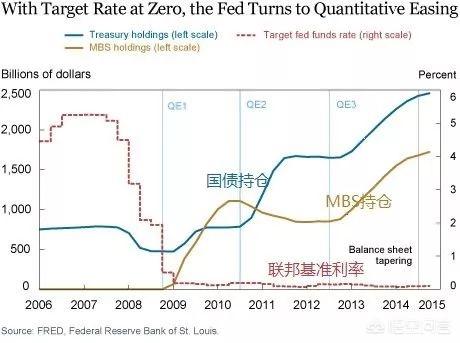

第二,透支未来宽松手段。

另一个问题在于,虽然更早的降息时机有可能对,衰退有更强的预防作用,然而提前降息,却可能透支未来美联储降息的空间,导致在真正衰退之时,美联储无弹药可用。因为如果不考虑负利率的选择,降息到0就是极限,那么宽松是有限度的,如果降息开始的越早,那么未来降息周期结束的也就越早降息手段也就穷尽了。

在降息结束之后,美联储可以采取非常规货币手段,比如量化宽松继续释放流动性,然而在降息到零之后,流动性的泛滥会导致流动性陷阱出现,这意味着宽松手段效果会大大折扣。

这也就是说,在经济周期到来之际,降息非但不能扭转经济周期,反而会在经济周期的背景之下,产生更多的泡沫和风险,加重衰退带来的影响。

三、既然降息无用,美联储为何要降息?第一,延缓衰退,等待机会。

最简单的例子是,在现有降息预期持续释放的背景之下,美股风险暂时不会爆发,并且低利率环境有助于改善美国企业的融资环境,延缓企业债危机的出现。根据目前美国的经济情况陷入衰退还需要一年左右的时间,如果能够暂时延缓美股和债务风险的爆发,则将有效的延缓衰退的到来时间。

如果在这段时间之内,美国经济迎来了一次突如其来的经济增长点或技术革命,则将带来新的增长动力,使美国经济从此走出衰退的风险。虽然这是一个比较小的概率事件,但是对于央行而言,在经济下行时采取有效的手段进行干预,博取这较小的概率,是央行的应有职责。

第二,帮助经济更快走出衰退。

一方面降息带来的融资环境放松以及通胀和资产价格的推升,有可能引发投资的一元上升,从而为潜在的经济增长点提供更有效的支撑,如果潜在的经济增长点出现爆发了,如2009年的页岩气革命,就将把美国的增长重新带动,使经济更快走出衰退。

另一方面,在财政的刺激之下,经济衰退能够更快的恢复正常,而财政刺激需要货币宽松的有效支持。在08年之后,我们可以看到债务上限的重新提升和美联储的量化宽松相互配合,事实上,只有货币手段和财政手段相互协调,才能够有效的刺激经济。

综上,目前世界经济已经进入了周期性下行的轨道,在经济周期到来之际,美联储的降息并不能有效的对经济周期进行逆转,并且反而可能推升风险泡沫。不过,降息是央行在经济下行时进行干预的唯一选择,并且有可能延缓衰退,以及带来衰退的更早复苏。

然而降息并不能解决美股的根本性风险,因为每股现有的结构性,风险来自于美股的增长与经济增速相脱轨,美股并没有从经济增长中获得动力,而是由回购拉动的虚假增长,因此,美股下跌的空间非常大。

那么如果要解决美股的风险,就要让经济较大幅度增长,对美股进行支撑;或者是让美股回调与经济面相互承接。而降息既没办法让经济在短时间内上升有,反而推升美股市值,因此无助于解决美股风险,反而是扩大了风险。

二、降息带来的风险隐患。第一,推升风险泡沫。

最近有一种新的说法叫做格林斯潘氏失败,实际上对于格林斯潘进行的两次预防式降息,有很多种分析。特别是将格林斯潘在1998年进行的降息和2007年次贷危机前的降息对比可以发现,这两次降息都是在衰退真正到来之前进行的预防式降息,在经济下行初露端倪的时候,就已经对经济进行干预了。

然而在这两次经济增长末期的降息中,都是推升了资产价格泡沫,让美股风险加剧、杠杆率上升、债务风险隐患积累导致在真正衰退到来之时冲击更为严重。

第二,透支未来宽松手段。

另一个问题在于,虽然更早的降息时机有可能对,衰退有更强的预防作用,然而提前降息,却可能透支未来美联储降息的空间,导致在真正衰退之时,美联储无弹药可用。因为如果不考虑负利率的选择,降息到0就是极限,那么宽松是有限度的,如果降息开始的越早,那么未来降息周期结束的也就越早降息手段也就穷尽了。

在降息结束之后,美联储可以采取非常规货币手段,比如量化宽松继续释放流动性,然而在降息到零之后,流动性的泛滥会导致流动性陷阱出现,这意味着宽松手段效果会大大折扣。

这也就是说,在经济周期到来之际,降息非但不能扭转经济周期,反而会在经济周期的背景之下,产生更多的泡沫和风险,加重衰退带来的影响。

三、既然降息无用,美联储为何要降息?第一,延缓衰退,等待机会。

最简单的例子是,在现有降息预期持续释放的背景之下,美股风险暂时不会爆发,并且低利率环境有助于改善美国企业的融资环境,延缓企业债危机的出现。根据目前美国的经济情况陷入衰退还需要一年左右的时间,如果能够暂时延缓美股和债务风险的爆发,则将有效的延缓衰退的到来时间。

如果在这段时间之内,美国经济迎来了一次突如其来的经济增长点或技术革命,则将带来新的增长动力,使美国经济从此走出衰退的风险。虽然这是一个比较小的概率事件,但是对于央行而言,在经济下行时采取有效的手段进行干预,博取这较小的概率,是央行的应有职责。

第二,帮助经济更快走出衰退。

一方面降息带来的融资环境放松以及通胀和资产价格的推升,有可能引发投资的一元上升,从而为潜在的经济增长点提供更有效的支撑,如果潜在的经济增长点出现爆发了,如2009年的页岩气革命,就将把美国的增长重新带动,使经济更快走出衰退。

另一方面,在财政的刺激之下,经济衰退能够更快的恢复正常,而财政刺激需要货币宽松的有效支持。在08年之后,我们可以看到债务上限的重新提升和美联储的量化宽松相互配合,事实上,只有货币手段和财政手段相互协调,才能够有效的刺激经济。

综上,目前世界经济已经进入了周期性下行的轨道,在经济周期到来之际,美联储的降息并不能有效的对经济周期进行逆转,并且反而可能推升风险泡沫。不过,降息是央行在经济下行时进行干预的唯一选择,并且有可能延缓衰退,以及带来衰退的更早复苏。