降低税负的税收建议,个人独资企业如何把45%税率降低到1.5%

个人独资企业在过去往往被一些广告夸大了节税的作用降低税负的税收建议。以下说说今年个独的一些变化,以及降低税率到1.5%的可能性。

1. 降低到1.5%的可能性。个人独资企业,主要的税种是增值税和个人所得税。由于大部分的个独都是小规模纳税人,那么很有可能增值税能够享受到10万/月的免征优惠。如果开专票,或者因为销售额超过标准不能享受这个优惠,那么需要交3%的增值税和附加税。

对于个人所得税而言,有查账征收和核定征收两种方式。

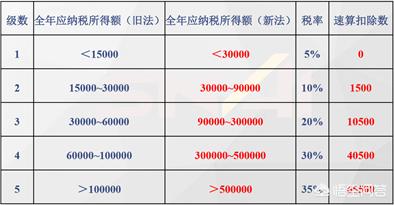

在查账征收的方式下,应纳税所得=收入-成本费用损失等,然后再按照金额所适用的5级累进税率表来计算应纳税额。

今年这个表是有变化的,级距变大了,并且在计算扣除的时候,每月的基本扣除从3500元变为了5000元,同时可以算上其他附加的扣除。所以,成本越高那么利润越低,相应地交的税也就越少。极端情况是亏损了,那么也就无需缴纳了。

在核定征收的情况下,可能有两种计算方式。

① 核定应税所得率。就是事先核定一个所得率。应纳税额=收入*应税所得率*所得税率,计算出应交的个税。比如,核定所得率为10%,那么收入20万的情况下,就是20*10%*5%=0.1万元。

② 固定征收率。很多地方都是直接核定一个征收率。比如,按照收入的2%来计算个税。那么20万的销售额,对应的个税为:20*2%=0.4万元。这样的核定税率可能为1%-2%之间。

所以,再考虑一些园区的优惠政策,税率有可能变成1.5%吗,在某些情况下,是有可能的。

2.不能仅仅看数字,滥用政策这样的数字往往是用来“吸睛”居多。实际上,在去年8亿元的事件之后,要申请核定征收相对是比较困难的。而且,很多成立个独的目的性可能就有问题。高管工资避税?股东分红避税?在税收征管技术日益先进、低税率严征管推进的时代,滥用税收优惠,越来越行不通了。

所以,不能仅仅盯着低税率,还要看看企业是否真的适用。

对于纳税大户来说,都是采用的规范的节税方法,更多的是未雨绸缪,绝对不会触碰税法的红线。

1. 降低到1.5%的可能性。个人独资企业,主要的税种是增值税和个人所得税。由于大部分的个独都是小规模纳税人,那么很有可能增值税能够享受到10万/月的免征优惠。如果开专票,或者因为销售额超过标准不能享受这个优惠,那么需要交3%的增值税和附加税。

对于个人所得税而言,有查账征收和核定征收两种方式。

在查账征收的方式下,应纳税所得=收入-成本费用损失等,然后再按照金额所适用的5级累进税率表来计算应纳税额。

今年这个表是有变化的,级距变大了,并且在计算扣除的时候,每月的基本扣除从3500元变为了5000元,同时可以算上其他附加的扣除。所以,成本越高那么利润越低,相应地交的税也就越少。极端情况是亏损了,那么也就无需缴纳了。

在核定征收的情况下,可能有两种计算方式。

① 核定应税所得率。就是事先核定一个所得率。应纳税额=收入*应税所得率*所得税率,计算出应交的个税。比如,核定所得率为10%,那么收入20万的情况下,就是20*10%*5%=0.1万元。

② 固定征收率。很多地方都是直接核定一个征收率。比如,按照收入的2%来计算个税。那么20万的销售额,对应的个税为:20*2%=0.4万元。这样的核定税率可能为1%-2%之间。

所以,再考虑一些园区的优惠政策,税率有可能变成1.5%吗,在某些情况下,是有可能的。

2.不能仅仅看数字,滥用政策这样的数字往往是用来“吸睛”居多。实际上,在去年8亿元的事件之后,要申请核定征收相对是比较困难的。而且,很多成立个独的目的性可能就有问题。高管工资避税?股东分红避税?在税收征管技术日益先进、低税率严征管推进的时代,滥用税收优惠,越来越行不通了。

所以,不能仅仅盯着低税率,还要看看企业是否真的适用。

对于纳税大户来说,都是采用的规范的节税方法,更多的是未雨绸缪,绝对不会触碰税法的红线。

1. 纳税大户有避税的基础和准备一般来说,做出年税收贡献较大的企业,都有较为雄厚的资金实力。因此,企业内部都有较为完善的人员配备,专门有税收的团队,负责进行税收相关的事宜,包括季度、年度税收预算、税收筹划的项目、转移定价的安排、税负率及日常税收的监督检查等等。

1. 纳税大户有避税的基础和准备一般来说,做出年税收贡献较大的企业,都有较为雄厚的资金实力。因此,企业内部都有较为完善的人员配备,专门有税收的团队,负责进行税收相关的事宜,包括季度、年度税收预算、税收筹划的项目、转移定价的安排、税负率及日常税收的监督检查等等。

不仅如此,还有实力聘请外部专业团队协助进行税收的筹划、沟通和安排。通过内外部的合作,所带来的节税效应是非常明显的。

不仅如此,还有实力聘请外部专业团队协助进行税收的筹划、沟通和安排。通过内外部的合作,所带来的节税效应是非常明显的。

2. 企业所得税的节税思路(1) 充分利用税收优惠

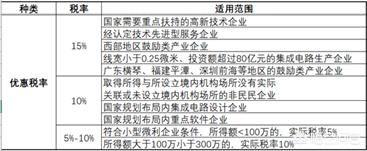

一般内部的税务团队会根据企业的具体情况,申请到相应的税收优惠。比如高新技术企业的、有研发费用加计扣除的等等。这会使得实际的税率远远低于25%。此外,还有一项是对于地方优惠政策的申请。各地的优惠政策各不相同,这就需要把握好申请的条件。比如有些地区对于一定规模的企业或者创新型的企业有税收返还,那么根据这些条件,企业内部要做好测算,是否能够通过企业合并或者并购来实现这些条件。又如有些地区有高新技术企业的培育入库政策,可以获得20-200万的补贴,那么也要看看企业是否可以符合条件。

(2) 充分运用税收政策

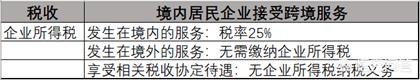

一般纳税大户的内部团队都会熟知各地的税收政策。比如,对于大型跨国企业子公司接受境外总部的服务,所支付的服务费是有管理费或者总部分摊嫌疑的,那么如何合理举证,在服务项下汇出并进行税前列支,就需要企业做好准备,并与税局沟通。又如,涉及到跨境服务的,能否享受相关的税收协定待遇,那么不仅需要对税收政策的分析,还需要合理规避“壳公司”的嫌疑。充分了解了税收政策,才能够做出相应的安排。

(3) 提前做好安排

在一些税收结构的安排中,一定是“未雨绸缪”而不是“亡羊补牢”。比如,在企业成立之初,是设立合伙企业还是有限公司?就会影响到后期利润分配的税率是采用企业所得税税率还是经营所得的税率;是设计单独的公司,还是运用投资公司的模式?会涉及到再投资的时候是否需要交税。所以,很多事情都需要在设立之初提前做好安排。

综上,纳税大户很多都是有专业人员的配备和财力物力的支持来做好税收筹划的。不仅需要对税收政策的充分了解,还需要对相应的事项做好提前安排。对于一般的企业来说,要走上正规化的道路节税,也是可以参考这些思路的。

2. 企业所得税的节税思路(1) 充分利用税收优惠

一般内部的税务团队会根据企业的具体情况,申请到相应的税收优惠。比如高新技术企业的、有研发费用加计扣除的等等。这会使得实际的税率远远低于25%。此外,还有一项是对于地方优惠政策的申请。各地的优惠政策各不相同,这就需要把握好申请的条件。比如有些地区对于一定规模的企业或者创新型的企业有税收返还,那么根据这些条件,企业内部要做好测算,是否能够通过企业合并或者并购来实现这些条件。又如有些地区有高新技术企业的培育入库政策,可以获得20-200万的补贴,那么也要看看企业是否可以符合条件。

(2) 充分运用税收政策

一般纳税大户的内部团队都会熟知各地的税收政策。比如,对于大型跨国企业子公司接受境外总部的服务,所支付的服务费是有管理费或者总部分摊嫌疑的,那么如何合理举证,在服务项下汇出并进行税前列支,就需要企业做好准备,并与税局沟通。又如,涉及到跨境服务的,能否享受相关的税收协定待遇,那么不仅需要对税收政策的分析,还需要合理规避“壳公司”的嫌疑。充分了解了税收政策,才能够做出相应的安排。

(3) 提前做好安排

在一些税收结构的安排中,一定是“未雨绸缪”而不是“亡羊补牢”。比如,在企业成立之初,是设立合伙企业还是有限公司?就会影响到后期利润分配的税率是采用企业所得税税率还是经营所得的税率;是设计单独的公司,还是运用投资公司的模式?会涉及到再投资的时候是否需要交税。所以,很多事情都需要在设立之初提前做好安排。

综上,纳税大户很多都是有专业人员的配备和财力物力的支持来做好税收筹划的。不仅需要对税收政策的充分了解,还需要对相应的事项做好提前安排。对于一般的企业来说,要走上正规化的道路节税,也是可以参考这些思路的。